Kapitel „Risikoeinschätzung“

Dun & Bradstreet (D&B) bewertet anhand von Scores, Ratings und Indizes die Nachhaltigkeit und das Zahlungsverhalten eines Unternehmens durch die Bewertung des Ausfallrisikos sowie des Risikos eines geringen bis starken Zahlungsverzugs. Diese Einschätzung soll Ihnen bei der Entscheidung helfen, ob Sie mit einem bestimmen Unternehmen Geschäfte abschließen sollten, und sie soll Sie beim Festlegen von Kreditkonditionen unterstützen.

Das Kapitel „Risikoeinschätzung“ enthält sowohl eine D&B Risikoeinschätzung des jeweiligen Unternehmens als auch einzelne Abschnitte mit wichtigen statistischen Daten und Grafiken für die Durchführung von Risikobewertungen. Die D&B Risikoeinschätzung beinhaltet ein allgemeine, stufenweise Risikoeinschätzung basierend auf den Informationen im Bericht und der D&B Kreditempfehlung. Bei den einzelnen Abschnitten handelt es sich um folgende: D&B Nachhaltigkeitsrating, D&B Score, Zahlungsverzugsscore, Zahlungsindex und D&B Rating. Die einzelnen Abschnitte bieten zusätzliche Details wie Risikolevel, Wahrscheinlichkeit des Eintretens eines Ereignisses sowie Trend- und Vergleichsstatistiken für die Normalisierung Ihrer Risikoansicht. Die nachstehenden sechs Risikoklassen werden je nach Eintrittswahrscheinlichkeit eines Ereignisses zugewiesen, wobei das Risiko von gering bis sehr hoch reicht und in letzter Instanz den Status „Geschäftstätigkeit eingestellt“ erreichen kann.

Wenn das Unternehmen seine Geschäftstätigkeit eingestellt hat oder andere besondere Ereignisse eintreten, werden zahlreiche Bereiche in den Abschnitten unterdrückt, da kein Score, kein Rating und keine Indizes berechnet werden können.

Was denkt Dun & Bradstreet?

Dun & Bradstreet bietet Einsichten ins Unternehmen mittels einer D&B Risikoeinschätzung und D&B Kreditempfehlung.

D&B Abschnitt „Risikoeinschätzung“

Dun & Bradstreet bietet eine allgemeine Risikobeurteilung unter Einbeziehung der besten verfügbaren Scores, Ratings und Indizes, um ein Gesamtrisiko sowie die Meinung von Dun & Bradstreet angeben zu können.

Aggregierte Risikoeinschätzung

Die übergreifenden Risikolevel von niedrig bis sehr hoch beruhen auf der Kombination einzelner Risikolevel für Scores, Ratings und Indizes, die für ein bestimmtes Unternehmen errechnet wurden.

Das „sehr hohe Risikolevel“ basiert auf Ereignissen, denen größere Aufmerksamkeit zuteil werden sollte, z. B. erhebliche Zahlungsschwierigkeiten eines Unternehmens, Insolvenztatbestände oder andere schwerwiegende juristische Ereignisse. Eine Beschreibung des Ereignisses wird unter dem Risikolevel angezeigt.

Ein „unbestimmtes Risiko“ wird zugewiesen, wenn nicht genügend Informationen zur Verfügung stehen, um das Unternehmen korrekt zu bewerten.

Dun & Bradstreet denkt...

Das Risikolevel wird durch Kommentare zur Interpretation der einzelnen Levels erläutert:

- Diese Interpretation erfolgt ganzheitlich für alle Scores, Ratings und Indizes, die eine Prognose der Ausfallwahrscheinlichkeit / Wahrscheinlichkeit einer Geschäftsaufgabe ermöglichen.

- D&B Score

- Portfoliovergleichsscore als Basis des D&B Nachhaltigkeitsratings

- D&B Risiko-Indikator im D&B Rating

- Diese Interpretation erfolgt ganzheitlich für alle Scores, Ratings und Indizes, die eine Prognose hinsichtlich des Zahlungsverhaltens ermöglichen.

- Zahlungsverzugsscore

- Zahlungsindex

- AAA-Rating

- 1-2 Lieferantenerfahrungen

- Kapitalstärke im D&B Rating

Verweise auf einzelne Scores ermöglichen ein besseres Verständnis der Wahrscheinlichkeit eines Ausfalls oder eines schwerwiegenden Zahlungsverzugs eines Unternehmens.

D&B Kreditempfehlung

Die D&B Kreditempfehlung ist der größte Kreditbetrag, den D&B mit Blick auf den durchschnittlichen, ungesicherten Kreditgeber des Unternehmens als angemessen ansieht und welcher auf einer einmonatigen Zahlungsfrist basieren sollte. Sie kann mehrere Konten und mehrere Rechnungen für einen ausstehenden Gesamtbetrag umfassen. Der empfohlene Betrag ist jedoch nicht notwendigerweise der Höchstbetrag, den sich die Organisation leisten kann.

Neben dem, was Dun & Bradstreet über das Risiko des Unternehmens denkt, wird die D&B Kreditempfehlung ausgesprochen, die auf den im Bericht enthaltenen Hauptrisikoindikatoren basiert, wie beispielsweise:

- Der Kreditbedarf innerhalb der Branche

- Die Größe der Organisation (Finanz- und Personalkapital)

- Das Risiko des Unternehmens hinsichtlich Ausfall oder Zahlungsverzug

Einige Märkte haben keine D&B (Höchst-)Kreditempfehlung, empfehlen aber alternative Limits:

- Die D&B Einzel-Kreditempfehlung ist der größte Kreditbetrag, den ein durchschnittlicher, ungesicherter Kreditgeber in einer Transaktion an das Unternehmen vergeben sollte, auf der Grundlage einmonatiger Zahlungsfristen. Die Einzel-Kreditempfehlung gilt für eine einzelne Rechnung. Folgende Märkte empfehlen dieses Limit: Tschechien, Frankreich, Deutschland, Polen und die Slowakei.

- Die Gesamt-Kreditempfehlung ist der Kreditgesamtbetrag, den ein durchschnittlicher ungesicherter Kreditgeber dem Unternehmen für ein Jahr gewähren sollte. Die Gesamt-Kreditempfehlung kann mehrere Konten und mehrere Rechnungen für ein Kreditverhältnis von insgesamt 12 Monaten umfassen. Folgende Märkte empfehlen dieses Limit: Österreich, Tschechien, Deutschland, Polen und die Slowakei.

Was meinen Sie?

Beurteilen Sie das Unternehmen anhand der einzelnen Scores, Ratings und Indizes selbst.

Abschnitt „D&B Nachhaltigkeitsrating“

Im Abschnitt „D&B Nachhaltigkeitsrating“ wird die Wahrscheinlichkeit vorausgesagt, dass ein Unternehmen in den nächsten 12 Monaten seine Geschäftstätigkeit einstellt, inaktiv wird oder Insolvenz anmeldet. Dieser Indikator bewertet die Nachhaltigkeit eines Unternehmens im Vergleich zu Unternehmen mit einem ähnlichen Risikoprofil.

ANMERKUNG: Bei mittelgroßen bis großen Unternehmen ist es wahrscheinlicher, dass sie Insolvenz anmelden, während kleine bis mittelgroße Unternehmen eher den Geschäftsbetrieb ruhen lassen bzw. inaktiv werden.

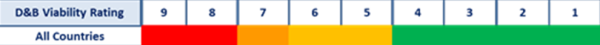

Das Nachhaltigkeitsrating liegt in einem Bereich von 1-9, wobei 9 das höchste Risiko der Einstellung der Geschäftstätigkeit oder des Inaktivwerdens darstellt, während 1 für das geringste Risiko steht.

Zusätzliche Komponenten des D&B Nachhaltigkeitsratings sind:

Risikolevel

Zuweisung des Risikos, dass ein Unternehmen seine Existenzfähigkeit einbüßt, auf einer Skala von niedrig bis sehr hoch.

Vertrauensgrad des Ratings

Gibt an, wie belastbar das Viability Rating vor dem Hintergrund der gegebenen Datentiefe ist. Je mehr Informationen Dun & Bradstreet zu einem Unternehmen vorliegen, desto höher ist die Verrlässlichkeit des Ratings. Vom niedrigsten zum höchsten Wert ist das Konfidenzniveau in die Stufen Basic, Directional, Decision Support und Robust Predictions unterteilt.

Datentiefe

Stellt den Grad der Datenverfügbarkeit zu einem Unternehmen dar, was Finanzdaten, Daten zu geschäftlichen Aktivitäten, Firmenprofildaten sowie Daten zu sonstigen Geschäftsaktivitäten einschließt. Die Datentiefe wird verwendet um das D&B Viability Rating und das Konfidenzniveau des Ratings zu bestimmen.

Wahrscheinlichkeit nicht länger nachhaltig zu sein

Gibt die Wahrscheinlichkeit an, dass ein bestimmtes Unternehmen im Vergleich zu Unternehmen mit einem ähnlichen Risikoprofil seine Existenzfähigkeit einbüßt.

Anteil von Unternehmen mit dem gleichen Score

Markiert den Anteil von Unternehmen mit einem ähnlichen Risikoprofil und demselben D&B Nachhaltigkeitsrating wie das Unternehmen.

Durchschnittliche Wahrscheinlichkeit nicht länger nachhaltig zu sein

Gibt die Wahrscheinlichkeit an, dass ein bestimmtes Unternehmen mit einem ähnlichen Risikoprofil seine Existenzfähigkeit einbüßt.

Abschnitt „D&B Score“

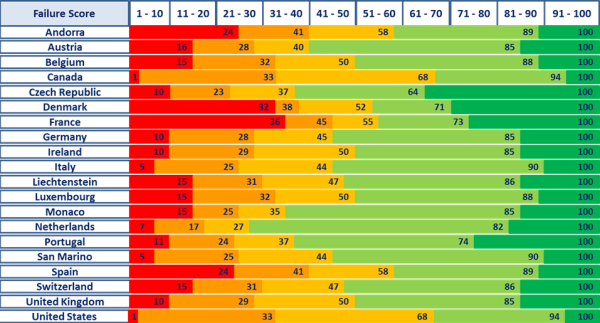

Der D&B Score (vormals als FSS bezeichnet) prognostiziert die Wahrscheinlichkeit, dass ein Unternehmen im Laufe der nächsten 12 Monate Gläubigerschutz erhält oder seine Geschäftstätigkeit einstellt. Mehrere Ereignisse können das Eintreten eines Ausfalls signalisieren, darunter eine Gläubigerversammlung, die Ernennung eines Insolvenzverwalters, die Insolvenzanmeldung, die Ernennung eines Zwangsverwalters oder ein Antrag auf Geschäftsauflösung.

Der Failure Score reicht von 1 bis 100, wobei 1 das höchste Ausfallrisiko und 100 das niedrigste Risiko darstellt. Dies kann dazu beitragen, eine Rangfolge Ihres Portfolios vom höchsten bis zum niedrigsten Ausfallrisiko zu erstellen.

Zusätzliche D&B Score-Komponenten sind:

Risikolevel

Zuweisung des Risikos, dass ein Unternehmen seine Existenzfähigkeit einbüßt, auf einer Skala von niedrig bis sehr hoch.

Raw Score

Der Raw Score hat die gleichen zugrunde liegenden Daten wie der D&B Score, ist aber eine spezifischere Klassifizierung des Risikos und ist hilfreich, wenn Sie genau sehen wollen, wo ein Unternehmen auf das Risikospektrum fällt. Der Rohwert reicht von 1.001 bis 1.875, wobei 1.001 Unternehmen mit der höchsten Wahrscheinlichkeit einer finanziellen Notlage und 1.875 Unternehmen mit der geringsten Wahrscheinlichkeit einer finanziellen Notlage darstellt. Der Raw Score bietet detailliertere Abgrenzungen, die bei der automatisierten Entscheidungsfindung hilfreich sein können, da er marktübergreifend einheitlich ist.

Ausfallgründe

Auflistung wichtiger Ereignisse, die bei der Beurteilung des Unternehmens und seines Ausfallscores berücksichtigt werden.

Zahlungsverzugswahrscheinlichkeit

Angabe der Wahrscheinlichkeit, dass das spezifische Unternehmen ausfällt.

Durchschnittliche Zahlungsverzugswahrscheinlichkeit für Unternehmen in der D&B-Datenbank

Angabe der Wahrscheinlichkeit, dass ein Unternehmen ausfällt. Die Berechnung basiert auf allen Unternehmen in der D&B-Datenbank.

Unternehmens- und Branchentrends

Darstellung eines 12-monatigen D&B Score-Trends des jeweiligen Unternehmens und des Durchschnittswerts der Branche, in der es primär tätig ist. Die Zeitschiene umfasst den aktuellen Score und die vorausgegangenen 11 Monate.

Abschnitt „Zahlungsverzugsscore“

Der Zahlungsverzugsscore (vormals als CCS oder Zahlungsverzugswahrscheinlichkeits-Score bezeichnet) prognostiziert die Wahrscheinlichkeit, dass ein Unternehmen im Laufe der nächsten 12 Monate nur mit großen Verzögerungen zahlen wird. Ein Unternehmen mit starkem Zahlungsverzug wird vornehmlich als ein Unternehmen definiert, das bei 10 % seiner Zahlungen unter Zugrundelegung seiner Zahlungsbedingungen um 90 oder mehr Tage in Verzug ist.

Der Zahlungsverzugsscore reicht von 1 bis 100, wobei 1 das höchste und 100 das niedrigste Risiko stark verspäteter Zahlungen darstellt und dazu beitragen kann, eine Rangfolge Ihres Portfolios vom höchsten bis zum niedrigsten Risiko von schweren Zahlungsverzügen zu erstellen.

Zusätzliche Zahlungsverzugsscore-Komponenten sind:

Risikolevel

Zuweisung des Risikos, dass ein Unternehmen seine Existenzfähigkeit einbüßt, auf einer Skala von niedrig bis sehr hoch.

Raw Score

Der Raw Score hat die gleichen zugrunde liegenden Daten wie der D&B Score, ist aber eine spezifischere Klassifizierung des Risikos und ist hilfreich, wenn Sie genau sehen wollen, wo ein Unternehmen bezogen auf das Risikospektrum liegt. Der Zahlungsverzugsscore liegt zwischen 101 und 670, wobei 101 Unternehmen mit der höchsten Wahrscheinlichkeit schwerer Zahlungsverzüge darstellt und 670 Unternehmen mit der niedrigsten Wahrscheinlichkeit. Der Raw Score bietet detailliertere Abgrenzungen, die bei der automatisierten Entscheidungsfindung hilfreich sein können, da er marktübergreifend einheitlich ist.

Gründe der Zahlungsverzugswahrscheinlichkeit

Auflistung wichtiger Ereignisse, die zur Beurteilung des Unternehmens und seines Zahlungsverzugsscores berücksichtigt werden.

Zahlungsverzugswahrscheinlichkeit

Angabe der Wahrscheinlichkeit, dass das spezifische Unternehmen ausfällt.

Durchschnittliche Zahlungsverzugswahrscheinlichkeit für Unternehmen in der D&B-Datenbank

Angabe der Wahrscheinlichkeit, dass ein Unternehmen ausfällt. Die Berechnung basiert auf allen Unternehmen in der D&B-Datenbank.

Unternehmens- und Branchentrends

Darstellung eines 12-monatigen Zahlungsverzugsscore-Trends des jeweiligen Unternehmens und des Durchschnittswerts der Branche, in der es primär tätig ist. Die Zeitschiene umfasst den aktuellen Score und die vorausgegangenen 11 Monate.

Abschnitt „Zahlungsindex“

Im Abschnitt „Zahlungsindex“ wird das Zahlungsverhalten eines Unternehmens über einen Zeitraum von 12-24 Monaten zusammengefasst. Basierend auf den D&B gemeldeten Erfahrungen verschiedener Lieferanten aus mehreren (vom jeweiligen Land /Region abhängigen) Monaten wird der Index aus einem gewichteten Durchschnitt der kombinierten individuellen Lieferantenerfahrungen abgeleitet.

Der Zahlungsindex liegt in einem Bereich von 0-100, wobei 0 den schwerwiegendsten Zahlungsverzug darstellt. Der Indexwert 80 steht für sofortige Zahlungen; ein höherer Indexwert spiegelt Zahlungen vor dem vereinbarten Zahlungsziel wider, für die eventuell Rabatte gelten.

Zusätzliche Zahlungsindex-Komponenten sind:

Zahlungsverzugsrisiko

Zuweisung des Risikos langsamer Zahlungen in einem Bereich von gering bis sehr hoch.

Zahlungsverhalten

Anzeige des Zahlungsverhaltens im Verhältnis zu den Zahlungskonditionen. Daraus lässt sich erkennen, ob Zahlungen vor Ziel, zum vereinbarten Termin oder erst nach Ziel erfolgt sind.

Unternehmens- und Branchentrends

Darstellung eines 12-monatigen Zahlungsindex-Trends für das jeweilige Unternehmen und des oberen Branchenviertels, des Branchen-Medians und des unteren Branchenviertels. Die Zeitschiene umfasst den aktuellen Zahlungsindex und die vorausgegangenen 11 Monate.

Abschnitt „D&B Rating“

Das D&B Rating ist ein rechtlich geschützter Indikator, der die Bonität eines Unternehmens auf der Basis der Kapitalstärke des Unternehmens, des Zahlungsverhalten, des Alters des Unternehmens, der Unternehmensgröße sowie anderer wichtiger Faktoren beurteilt. Wenn sich das D&B Rating ändert, werden sowohl das aktuelle als auch das vorherige Rating angezeigt.

Das Rating beinhaltet eine oder mehrere der folgenden Komponenten:

Kapitalstärke

Angabe der Kreditkapazität, die auf dem Eigenkapital oder den Eigenmitteln basiert, die von D&B aus den vom Unternehmen vorgelegten Abschlussberichten berechnet werden.

Ein "-" Rating sollte nicht so interpretiert werden, dass eine eventueller Darlehensantrag abgelehnt werden sollte. Es bedeutet lediglich, dass die D&B vorliegenden Informationen eine Klassifizierung des Unternehmens mit unserem Rating-Schlüssel nicht zulassen und dass vor einer Entscheidung weitere Recherchen vorgenommen werden sollten. Einige Gründe für die Verwendung des Symbols „-“ sind: negatives Eigenkapital, Insolvenzverfahren, unzureichende Zahlungsinformationen oder unvollständige historische Daten.

D&B Risiko-Indikator

Stuft das Risiko eines Ausfalls auf einer Skala von 1-4 ein, wobei 1 ein geringes Risiko und 4 ein hohes Risiko darstellt.

Mitarbeiter-Größenordnung

Darstellung der Unternehmensgröße als Kreditbewertungstool, wenn keine Abschlussberichte verfügbar sind.

Besonderes Rating

Trifft auf Unternehmen zu, bei denen die Kapitalstärke oder Mitarbeiter-Größenordnung entweder irrelevant ist oder nicht festgestellt werden kann, z. B. NQ für „Geschäftstätigkeit eingestellt“ oder NB für „Neues Unternehmen“.