Chapitre d'évaluation du risque

Dun & Bradstreet évalue la durabilité et le comportement de paiement d'une entreprise à l'aide du risque de défaillance et de paiement en retard jusqu'à gravement en retard à l'aide de scores, évaluations et indices. L'évaluation est conçue afin de vous permettre de décider si vous devriez ou non transiger avec une entreprise et vous aider à déterminer les modalités de crédit.

Le chapitre de l'évaluation de crédit comprend une évaluation générale du risque D&B de l'entreprise réalisée par Dun & Bradstreet et par les panels individuels de statistiques et graphiques clés, afin que vous puissiez effectuer votre propre évaluation du risque. L'évaluation du risque de D&B comprend un niveau du risque général avec commentaires, d'après toute l'information contenue dans le rapport et une recommandation de crédit maximum. Les panneaux individuels comprennent l'évaluation de viabilité de D&B, Le score de défaillance, le score de retard, le PAYDEX® et l'évaluation D&B. Les détails complémentaires sont également fournis dans les panels individuels, notamment le niveau de risque, la probabilité d'un événement, les tendances et les statistiques comparatives afin de normaliser votre vue du risque. Il existe 6 niveaux de risque, chacun d'eux s'appuyant sur la probabilité d'un événement, passant de risque faible à grave, et reflétant, à la limite, le statut Retirée des affaires.

Lorsque l'entreprise est Retirée des affaires ou affiche un autre événement particulier, plusieurs sections dans les panneaux seront supprimées, car il est impossible de calculer le score, l'évaluation ou l'indice.

Qu'en pense Dun & Bradstreet?

Dun & Bradstreet offre d'abord un point de vue sur l'entreprise à l'aide de l'évaluation du risque de D&B et une recommandation du crédit maximum.

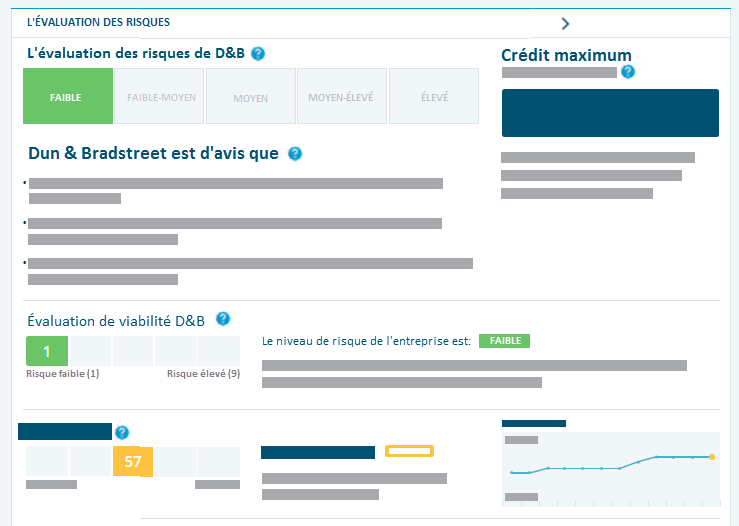

Panneau de l'évaluation des risques de D&B

Dun & Bradstreet délivre une évaluation globale de risque qui utilise les meilleurs scores disponibles, ratings et indicateurs afin de fournir une évaluation du risque sur l'entreprise et donner l'avis de Dun & Bradstreet.

Risque global

Le principe des niveaux de risque faible à élevé est basé sur la combinaison des niveaux de risque individuels pour les scores, les ratings et les indicateurs qui ont été affectés pour une entreprise donnée.

Le niveau de risque très élevé est basé sur les événements sur lesquels une attention particulière devrait être apportée, par exemple : une détresse financière importante, une défaillance ou un événement légal important. Une description de l'événement sera placé sous le niveau de risque.

Le risque indéterminé est affecté quand il y a un manque d'information pour évaluer l'entreprise avec précision.

Ce qu'en pense Dun & Bradstreet...

Pour accompagner le niveau de risque, il y a des commentaires interprétant les niveaux de risque individuels :

Globalement à travers tous les scores, les ratings et les indicateurs qui donnent une perspective sur la probabilité de défaillance ou d'abandon d'activité

- Score de défaillance

- Comparaison de portefeuille du rating de viabilité

- Indicateur de risque du Rating D&B

Globalement à travers tous les scores, les ratings et les indicateurs qui donnent une perspective sur le comportement de paiement

- Score de défaut de paiement

- PAYDEX

- Triple-A Rating

- 1-2 d'expériences de paiement

- Surface financière du Rating D&B

Référence les scores individuels pour mieux comprendre la probabilité de défaillance ou le risque de défaut de paiement.

Recommandation de crédit maximum

La recommandation de crédit maximum correspond au montant maximum de crédit que D&B suggère qu'un créditeur non garanti moyen alloue à une entreprise, en fonction des modalités de paiement mensuel. Elle peut couvrir plusieurs comptes et plusieurs factures pour un montant total de retard. Toutefois, le montant recommandé ne correspond pas nécessairement au montant maximum que l'organisation peut se permettre.

Accompagnant son avis sur le risque relatif à une organisation, Dun & Bradstreet fait une recommandation de crédit maximum fondée sur des indicateurs clés qui figurent dans le rapport, comme:

- la demande de crédit au sein du secteur d'activité;

- la taille de l'entreprise (financier et effectif);

- le risque de défaillance ou de défaut de paiement.

Certains marchés ne s'accompagnent pas d'une recommandation de crédit maximum, mais recommandent d'autres limitations:

- La limite de crédit transactionnel correspond au montant maximum du crédit qu'un créditeur non garanti moyen devrait allouer en une transaction à l'entreprise, en fonction des modalités de paiement mensuel. La limite de crédit transactionnel couvre une seule facture. Les marchés suivants recommandent cette limite: Allemagne, France, Pologne, République tchèque et Slovaquie.

- La limite de crédit transactionnel correspond au montant total du crédit qu'un créditeur non garanti moyen devrait allouer à l'entreprise pour un an. La recommandation de crédit total peut couvrir plusieurs comptes et plusieurs factures, pour une relation de crédit totale de 12 mois. Elle peut couvrir plusieurs comptes et plusieurs factures pour un montant total de retard. Les marchés suivants recommandent cette limite: Allemagne, Autriche, Pologne, République tchèque et Slovaquie.

Qu'en pensez-vous?

Veuillez évaluer l'entreprise pour vous-même à l'aide des scores, évaluations et indices individuels.

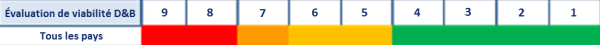

Panneau de l'évaluation de viabilité D&B

L'évaluation de viabilité de D&B permet de prévoir la possibilité qu'une entreprise cesse ses activités, devienne inactive ou dépose son bilan pour cause d'insolvabilité au cours des 12 prochains mois. Cet indicateur de risque permet d'évaluer la viabilité d'une entreprise comparativement aux entreprises ayant un profil de risque semblable.

NOTE: Les entreprises moyennes à grandes présentent une probabilité plus élevée de déposer leur bilan, tandis que les entreprises moyennes à petites présentent une probabilité plus élevée de devenir inactives.

Les classements de la viabilité s'échelonnent de 1 à 9, le chiffre 9 représentant le risque le plus élevé de cessation des activités ou d'inactivité de l'entreprise et le chiffre 1 représentant le risque le plus faible.

Les éléments complémentaires de viabilité de D&B sont :

Niveau de risque

Détermine le risque qu’une entreprise ne devienne plus viable, de faible à élevé.

Degré de confiance de l'évaluation

Permet d'identifier l'importance que vous devriez placer sur l'évaluation de la viabilité d'après la profondeur des données. Plus Dun & Bradstreet détient des renseignements sur une entreprise, plus vous pouvez avoir confiance dans l'évaluation. Du plus faible au plus élevé, les niveaux de confiance sont Prévisions De Base, Directionnelles, Aide à la décision et Solides prévisions.

Profondeur des données

Présente le niveau de données accessible pour un entreprise, notamment les attributs financiers, l'activité de transactions commerciales, les éléments firmographiques et autres activités commerciales. La profondeur des données s'utilise afin de générer l'évaluation de viabilité de D&B et définir le niveau de confiance dans l'évaluation.

Probabilité de ne plus être viable

Énonce la probabilité qu'une entreprise ne soit plus viable, comparativement aux entreprises ayant le profil de risque semblable.

Pourcentage d'entreprises classées avec le même score

Met en lumière la proportion d'entreprises ayant un profil de risque semblable et la même évaluation de viabilité que l'entreprise.

Probabilité moyenne de devenir non viable

Présente la probabilité qu'une entreprise ayant un profil de risque semblable ne soit plus viable.

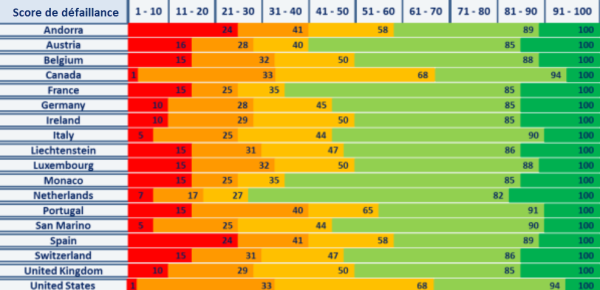

Panneau de score de défaillance

Le score de défaillance permet de prévoir la probabilité qu'une entreprise obtienne le désintéressement de ses créanciers ou cesse ses activités au cours des 12 prochains mois. Plusieurs événements peuvent signaler le début d'une faillite, notamment une assemblée des créanciers, la nomination d'un administrateur, le dépôt du bilan, la nomination d'un séquestre et la requête d'une liquidation.

Les scores de défaillance varient de 1 à 100, 1 étant la probabilité maximum de défaillance et 100 la probabilité la plus faible. Ils peuvent aider à établir un classement de votre portefeuille, du risque de défaillance le plus élevé au risque le plus faible.

Les éléments de score de défaillance sont :

Niveau de risque

Détermine le risque qu’une entreprise ne devienne plus viable, de faible à élevé.

Score brut

Le score brut s'appuie sur les mêmes données que le score, mais il constitue une classification plus spécifique du risque et est utile lorsque vous voulez situer précisément une entreprise sur le spectre de risque. Le score brut varie entre 1 001 et 1 875, 1 001 correspondant aux entreprises qui présentent le risque le plus élevé de difficultés financières, et 1 875 aux entreprises qui présentent le risque le plus faible de difficultés financières. Le score brut offre des seuils plus détaillés, ce qui peut s'avérer utile dans la prise de décision automatisée, étant donné son homogénéité d'un marché à l'autre.

Raisons de la défaillance

Présente la liste des principaux événements qui composent l'évaluation et le score de défaillance d'une entreprise.

Probabilité de retard

Présente la probabilité qu'une entreprise en particulier connaisse une faillite.

La probabilité moyenne de retard pour les entreprises dans la base de données de D&B

Présente la probabilité qu'une entreprise connaisse une faillite, d'après toutes les entreprises dans la base de données de D&B.

Tendances de l’entreprise et de l’industrie

Présente la tendance de score de défaillance de 12 mois d'une entreprise en particulier et une moyenne de l'industrie primaire pour cette entreprise. Les dates comprennent le score actuel et des 11 mois précédents.

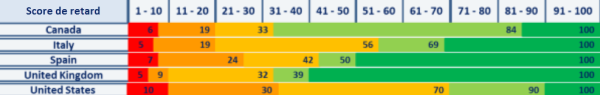

Panneau de score de retard

Le score de retard permet de prévoir la probabilité qu'une entreprise règle ses factures en accusant un retard grave au cours des 12 prochains mois. Un entreprise qui règle ses factures en accusant un retard grave se définit comme une entreprise dont au moins 10 % de ses dollars accusent un retard de 90 jours et +.

Les scores de défaut de paiement varient de 1 à 100, 1 étant la probabilité maximum de défaut de paiement et 100 la probabilité la plus faible. Ils peuvent aider à établir un classement de votre portefeuille, du risque de grave défaut de paiement le plus élevé au risque le plus faible.

Les éléments du score de retard complémentaire sont :

Niveau de risque

Détermine le risque qu’une entreprise ne devienne plus viable, de faible à élevé.

Score brut

Le score brut s'appuie sur les mêmes données que le score, mais il constitue une classification plus spécifique du risque et est utile lorsque vous voulez situer précisément une entreprise sur le spectre de risque. Le score de défaut de paiement varie entre 101 et 670, 101 correspondant aux entreprises qui présentent le risque le plus élevé de grave défaut de paiement, et 670 aux entreprises qui présentent le risque le plus faible de grave défaut de paiement. Le score brut offre des seuils plus détaillés, ce qui peut s'avérer utile dans la prise de décision automatisée, étant donné son homogénéité d'un marché à l'autre.

Raisons du retard

Présente la liste des principaux événements qui composent l'évaluation et le score de retard de l'entreprise.

Probabilité de retard

Présente la probabilité qu'une entreprise en particulier connaisse une faillite.

La probabilité moyenne de retard pour les entreprises dans la base de données de D&B

Présente la probabilité qu'une entreprise connaisse une faillite, d'après toutes les entreprises dans la base de données de D&B.

Tendances de l’entreprise et de l’industrie

Présente une tendance de retard de 12 mois d'une entreprise en particulier et une moyenne de l'industrie primaire pour cette entreprise. Les dates comprennent le score actuel et des 11 mois précédents.

Panneau de PAYDEX®

Le PAYDEX ® présente le sommaire de la performance de paiements d'une entreprise au cours des 12 à 24 mois précédents. D'après un certain nombre de mois (selon le pays) d'expériences crédit rapportées à D&B par différents fournisseurs, il découle d'une moyenne pondérée d'une entreprise combinée aux expériences crédit individuelles.

Le PAYDEX® s'échelonne de 0 à 100, pour lequel 0 représente le retard le plus grave. Un indice de 80 reflète un paiement prompt et tout indice supérieur à 80 reflète un paiement avant l'échéance de paiement, profitant possiblement d'escomptes.

Les éléments du PAYDEX ® complémentaire sont :

Risque de paiement en retard

Permet d'attribuer le risque de retard de paiement de faible à grave.

Comportement de paiement

Permet d'afficher la performance de paiements relativement aux modalités des fournisseurs, reflétant si les paiements ont été effectués avant l'échéance, promptement ou au-delà de l'échéance.

Tendances de l’entreprise et de l’industrie

Présente une tendance PAYDEX ® de 12 mois d'une entreprise en particulier et les 25 % supérieurs et médians et les 25 % inférieurs. Les dates comprennent le PAYDEX ® actuel et des 11 mois précédents.

Panneau de l'évaluation D&B

L'évaluation D&B est un indicateur exclusif qui permet d'évaluer rapidement la solvabilité d'une entreprise d'après la force financière d'une entreprise, le comportement de paiements, l'âge et la taille du personnel de l'entreprise et autres facteurs importants. Au fur et à mesure que les évaluations D&B changent, l'évaluation actuelle et l'évaluation précédente s'afficheront.

L'évaluation comprend un ou plusieurs des éléments suivants :

Force financière

Indique la capacité de crédit et s'appuie sur la valeur nette comme calculée par D&B à partir d'états financiers fournis par l'entreprise.

L'absence de Rating ne doit pas être interprétée comme une recommandation de refus de la demande de crédit. Cela signifie simplement que les informations disponibles auprès de D&B ne permettent pas de catégoriser l'entreprise dans un rating et que des demandes complémentaires devraient être faites avant de prendre une décision. Les raisons d'utilisation du symbole "-" incluent : un déficit de la valeur nette, des procédures collectives, des données insuffisantes de paiements ou des données historiques manquantes.

Indicateur de risque

Met en lumière la possibilité de faillite de l'entreprise, échelonnée de 1 à 4 pour laquelle 1 reflète un risque faible/minimum et 4 reflète un risque élevé.

Taille du personnel

Représente la taille de l'entreprise comme outil d'évaluation du crédit en l'absence d'états financiers.

Évaluation spéciale

S'applique aux entreprises pour lesquelles la force financière ou la taille du personnel est sans pertinence ou ne peut être déterminée, par exemple : NQ pour Retirée des affaires ou NB pour nouvelle entreprise.